Reforma Tributária: entenda a regulamentação aprovada pelo Senado

O Senado Federal aprovou nesta quarta-feira o maior e mais relevante projeto de regulamentação da Reforma Tributária. O texto foi validado com modificações em relação à proposta aprovada neste ano pela Câmara. Por isso, o tema voltará para uma análise dos deputados.

O texto trata de assuntos como cashback (devolução de imposto para baixa renda), composição da cesta básica, entre outros assuntos.

O projeto detalha como serão implementados o Imposto sobre Bens e Serviços (IBS) — que reúne ICMS e ISS — e a Contribuição sobre Bens e Serviços (CBS), referente a PIS/Cofins e IPI. Juntos, formam o Imposto sobre Valor Agregado (IVA). O CBS é de competência federal e, o IBS, estadual.

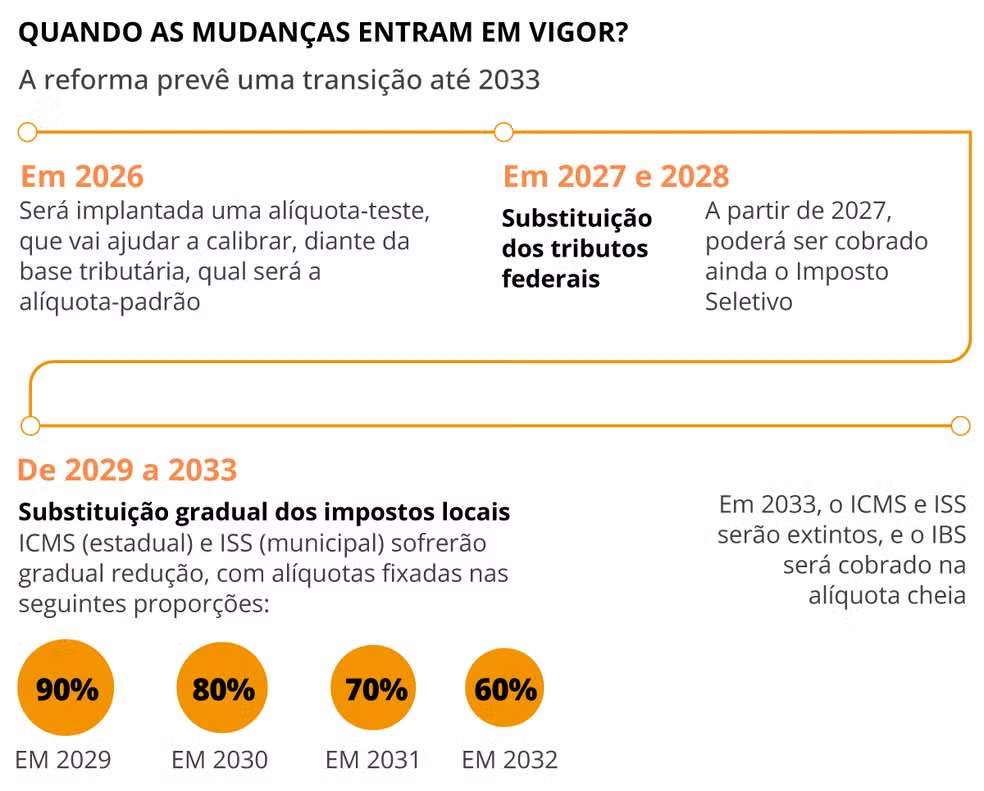

A reforma começa a valer em 2026 em fase de testes e será aplicada gratativamente em 2027 até 2033.

Alíquota maior e trava

As mudanças feitas no Senado representam um impacto de 0,13 ponto percentual sobre a alíquota do imposto que será criado após o texto entrar em vigor. Com isso, a alíquota padrão do sistema poderia chegar a 28,6%, considerando cálculos do Ministério da Fazenda sobre as alterações promovidas pela Câmara dos Deputados a esse texto.

O texto manteve um limitador de alíquota padrão. A regra funcionará como uma espécie de gatilho: toda vez que a taxa de referência ameaçar ultrapassar o índice de 26,5%, medidas de redução de carga tributária seriam acionadas.

A proposta afirma que uma avaliação será feita em 2031, para estimar se a soma das alíquotas de CBS e IBS, que passarão a valer integralmente em 2033, resultarão em valor superior a 26,5%. Caso o valor seja maior, um projeto de lei deverá ser enviado pelo Executivo propondo a redução de benefícios para setores ou produtos. O projeto precisará ser aprovado até o final de 2032, para que a alíquota de referência entre em vigor no 2033.

Alguns produtos terão uma alíquota menor ou mesmo zerada. É o caso de proteínas de origem animal, como carne e frango. Outros terão alíquota majorada, como cigarro e refrigerante. Assim, a ideia é que a carga tributária geral fique em 26,5%, pois a redução de um lado será compensada com a alta do outro.

Cesta básica

A proposta lista alimentos da chamada cesta básica nacional, que terão alíquota zero dos novos tributos. São eles:

Há ainda uma lista de produtos que terão desconto de 60% sobre a alíquota dos futuros impostos.

São eles:

Imposto Seletivo

O Imposto Seletivo (apelidado de imposto do pecado) terá uma alíquota maior que a padrão. Ou seja, ele será de 26,5% mais um percentual a ser definido futuramente.

A ideia é que esse imposto seja cobrado de produtos ou atividades nocivos à saúde ou ao meio ambiente. O objetivo é desestimular, por meio da cobrança extra, o consumo desses produtos.

O Imposto Seletivo será aplicado nos seguintes produtos e serviços:

Cashback

O projeto prevê 100% de cashback (devolução) de imposto federal sobre energia elétrica, água, esgoto para a população de baixa 100%. No Senado, foram incluídas as contas de telefone e internet da população de baixa renda no cashback.

Com isso, os inscritos no CadÚnico terão a devolução total do valor pago em (CBS) sobre os itens.

Já a arrecadação com o IBS vai para estados e municípios. Neste caso, o cashback será de 20%. Caberá às autoridades locais determinar ou não a ampliação da devolução do imposto.

O projeto também prevê cashback de 100% de CBS para botijão de gás, o que foi mantido no novo relatório.

Nanoempreendedor

Os parlamentares criaram e o Senado manteve a figura do nanoempreendedor, que não existe na legislação brasileira. A categoria é composta por empreendedores que faturam R$ 40,5 mil anualmente (R$ 3.375 mensais) que poderão escolher entre ficar no Simples Nacional, regime simplificado para micro e pequenas empresas cumulativo (com taxação em cascata), ou migrar para o IVA, que tem alíquota maior, mas não é cumulativo.

Pelo texto, o nanoempreendedor que migrar para o IVA deixará de recolher para a Previdência Social. Atualmente, o empreendedor com o menor volume de receitas são os microempreendedores individuais (MEI), que faturam até R$ 81 mil anuais e contribuem para a Previdência. Dessa forma, o volume de receita para definir o nanoempreendedor equivale à metade do MEI.

Aplicativos

O texto ainda estabelece que os motoristas de aplicativos ou entregadores terão considerados como receita brutal para incidência de imposto apenas 25% dos ganhas com corridas. Isso porque, de acordo com relator e senadores que pediram a mudança, a maior parte do valor valor ganho é gasto com manutenção do veículo e combustível.

Caso esse valor, de 25% da receita, seja o equivalente a menos da metade do limite para os Microempreendedores Individuais (MEIs), o trabalhador de aplicativo também se enquadrará na categoria de nanoempreendedor, que não precisa recolher o imposto sobre consumo.

Medicamentos

Todos os remédios pagarão menos imposto.

Medicamentos populares, como antigripais, foram incluídos na alíquota reduzida de 60%. Como alíquota padrão da reforma é de 26,5%, os medicamentos com alíquota reduzida terão imposto de 10,6%. Pela regra, todos medicamentos registrados na Anvisa ou fórmulas magistrais correspondentes que sejam produzidas por farmácias de manipulação

Outros, usados em para tratamentos graves, terão alíquota zero.

Terão imposto zero também: tratamentos oncológicos; doenças raras; DST e AIDS (o projeto traz esses termos); e doenças negligenciadas.

Doenças negligenciadas são aquelas que atingem, em sua maioria, população de baixa renda. O detalhamento das listas de produtos com alíquota zero será definida em outro projeto de lei a ser enviado pelo governo futuramente ao Congresso Nacional.

O texto do Senado também reduziu a zero as alíquotas do IBS e da CBS sobre o fornecimento de medicamentos registrados na Anvisa, quando adquiridos por órgãos da administração pública direta, autarquias e fundações públicas. A isenção também vale para entidades de saúde particulares que prestem, no mínimo, 60% do serviço ao SUS. Medicamentos destinados ao Farmácia Popular também terão alíquota zero de CBS e IBS.

Entre os medicamentos e dispositivos que terão 60% de desconto na alíquota, o Senado incluiu produtos de Home Care, aqueles utilizados para tratamentos de idosos, pessoas com deficiência ou mobilidade reduzida quando tratadas em casa; além de serviços de esterilização e instrumentação cirúrgica.

Profissionais liberais

A proposta também propõe redução em 30% das alíquotas do IBS e da CBS sobre a prestação de serviços de 18 profissões regulamentadas de natureza científica, literária ou artística.

As 18 profissões selecionadas:

Planos de Saúde

A proposta aprovada ainda prevê a possibilidade das empresas acreditarem no pagamento de IBS e CBS em planos de saúde para seus funcionários, e criou uma redução de 30% na alíquota dos planos de saúde para animais domésticos.

Remédio para pet vai pagar menos imposto?

O texto prevê redução de 60% da alíquota padrão sobre consumo para medicamentos, vacinas e soros de uso veterinário. Na prática, esses itens pagarão somente 40% da alíquota da CBS e do IBS. Plano de saúde para pets também foram beneficiados com uma alíquota reduzida.

Redução da alíquota em 60%:

Mineração

O setor de mineração conseguiu uma concessão. A regulamentação estabelece agora que a cobrança de Imposto Seletivo não vai valer para exportações.

Imóveis

Haverá um desconto de 50% na alíquota geral nas transações do mercado imobiliário. Antes, a redução de alíquota prevista no texto da Câmara era de 40%.

Será criado um limite para que pessoas físicas que tenham imóveis de aluguel sejam isentas do imposto.

As pessoas físicas que tenham imóveis de aluguel serão isentas do pagamento de imposto sobre consumo, desde que arrecadem menos de R$ 240 mil por ano com as locações e tenham menos de três imóveis alugados. A partir desses limites, o locador, mesmo sendo pessoas física, terá de incluir o IVA sobre o cálculo de locação.

Bares, restaurantes, hotéis e parques

Foi simplifcado os cálculo do regime específica de hotelaria, turismo, bares e restaurantes. Eles foram enquadrados na alíquota reduzida em 40%, sem contar as gorjetas na base de cálculo. Como contrapartida, não é autorizada a apropriação de créditos do IBS e da CBS por quem adquiri os produtos ou serviços desses setores.

A venda de bebidas alcoólicas não entra no cálculo de alíquota reduzida. Antes o texto da Câmara previa que os setores teriam um cálculo de alíquota variável, conforme determinação dos entes federativos.